消费龙头这样度过危机!

来源:中国新金融网 发布时间:2024-08-16 01:22 阅读量:6123

今天的文章我们继续分享一篇有意思的研报,内容是华创证券关于美国70年代,大变局下消费龙头们面对危机时的抉择与启示。

我们认为,通过研究特定历史片段下的企业经历,对于当下开拓投资视角大有裨益。虽然历史不会简单重演,但我们还是能够从那些美国企业过往的经历中,探寻消费龙头穿越周期的普适规律。

以下为概括内容:

在研报的开篇,华创证券就分析交代了1970年代美国的时代背景,具体表现为以下3点:

1.经济信心上:美国1970年代经历两次石油危机,居民消费、私人部门投资大幅放缓,1974-1980年,美国经济陷入深度滞胀,失业率飙升。

2.社会心理上:战后婴儿潮成年后,与父辈高涨的信心不同,贫富差距加大,社会犯罪率和离婚率高涨,同时一批厌弃矛盾现实、放逐自我的嬉皮士从出现到空前盛况。随着汽车、有线电视的普及,美国现代生活方式雏形初步形成。

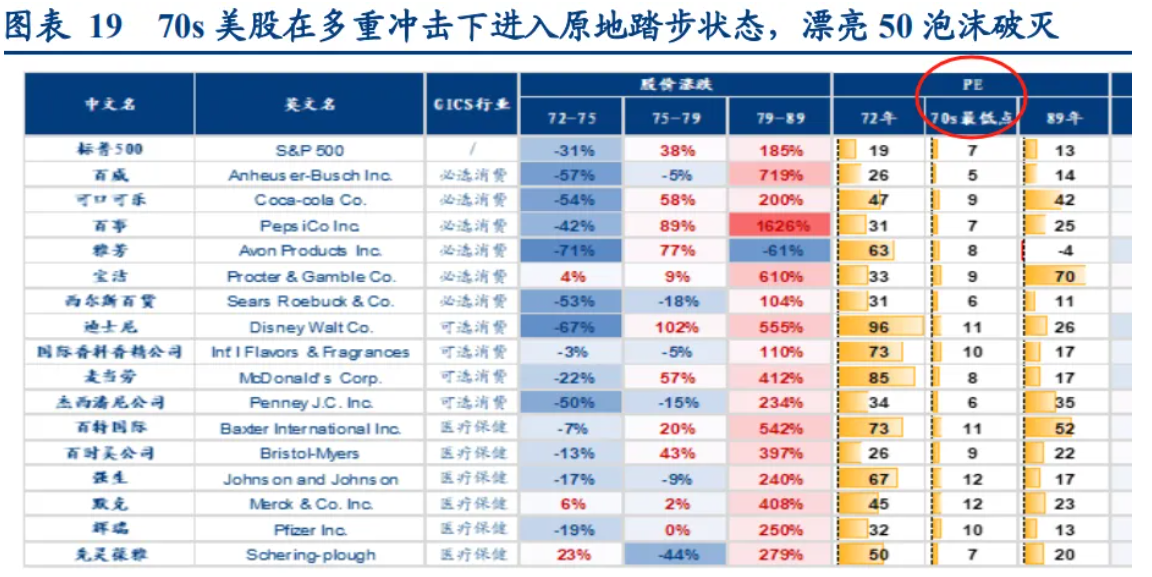

3.资本市场上:1970年代初期漂亮 50行情结束,1973-1974年股市经历了严重的下跌,标普500几乎腰斩。其中可口可乐等消费龙头年内双杀,多数跌幅达50%-60%。其中多数消费股估值曾一度滑落至个位数。

华创认为,尽管当下我国宏观环境与美并不完全相同,但目前经济滞缓、消费力下降以及重视精神服务消费的社会心理状态还是有类似的地方。

那么大家都知道周期无往不复,消费底部之后又将是复苏。复盘过去,美股的消费大牛股在逆境中都是如何做的呢?

这里研报举了几个大家耳熟能详的例子:

1.可口可乐

可口可乐在70年代面临的压力是:经济滞胀、百事追赶,内部多元化业务盈利偏低,经营面临极致压力。彼时可口可乐凭借着品牌积淀及成长性赛道,在一些商业化手段之下基本还算能抗。

研报主要提及的是让可口可乐焕发生机的郭思达时代。彼时可口可乐主要做了这五件事:

1.合理利用财务杠杆节税;2.低效多元业务剥离,轻资产运营提升资产质量;3.合理优化原料成本;4.推出健怡可乐、跨界其他软饮料赛道,发力全球化;5.逆境坚持60%高分红率,股息回报伴随着股价下跌,从1%左右提升至高点超过6%。简单概括一下,就是降本增效,顺时代趋势全球化,和重视股东回报。

2.亨氏

亨氏在70年代面临的压力是:传统的管理模式严重老化;是对渠道变化应对不足导致份额丢失;是本土业务长期利润承压,发家的美国业务却一直承压。

研报主要提及了70年代后亨氏历经两代职业经理人打拼过程中的一下变化,即更加专注业绩、利润和结果,对此亨氏做了多下改变:

而到了80年代,亨氏则更是在极致降本增效的情况下,顺着经济复苏的趋势,通过布局海外、外延并购等获得新的营收增量。另外,亨氏也长期重视股东回报,股息率常年维持在3%-5%区间。

3.沃尔玛

彼时美国超市面临的困境是:70年代中期开始,随着经济衰退和通货膨胀,整体零售行业增速放慢,同时成本费用上升,进一步压缩了折扣零售利润,部分玩家被迫放缓开店甚至破产,1980s整个零售行业的销售增长率仅为2%。

沃尔玛之所以能够在行业不景气的期间逆袭成为龙头,华创概括了以下因素:1.依托供应链优势带来的性价比;2.逆势上市并购扩大自身规模,农村包围城市;3.极致的成本控制等等。

除此之外,研报还复盘概括了百威、麦当劳、耐克、泰森等企业的经营经历,感兴趣的可自行翻阅研报。

......

其实危机中多数企业应对的手段,看似表面无外乎是:降本增效,逆势扩张等等这些通俗易懂的东西,但实际上支撑其经营的核心和本质却依然是健康的现金流。华创对百年消费品企业的战略总结是,赚更多的钱、留更多现金、底部伺机收购。

最后,研报总结了四点启示:

1.传统龙头逆流而上的核心:强风控、守份额、留现金,以定力谋未来。尽管不同消费商业模式有一定差距,但龙头在1970S的理性抉择却类似,即市场地位,且压力之下风控是第一,收紧拳头卡位主业,即便利润表收缩,但在手现金是底牌。

2. 破卷而出的关键:新生活方式孕育新消费趋势,大变局也出大牛股。任何年代都有新的生活方式,新趋势和商业模式孕育大牛股。在消费内卷的年代也孕育出沃尔玛等大牛股,耐克等企业也成为新生力量的代表。当下中国高效供应链和信息成本大幅降低的确定趋势下,新的业态也有望兴起。

3.重视股东回报:现金是重要底牌,分红率可升可降。大量在手现金,既是穿越周期防风险的底气,也是底部收购的前提。分红率实际上可根据公司发展阶段调整,停滞期提升,发展期可下降。资本市场低迷期间,消费品龙头通过分红保障股东利益。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

重庆新闻摘选